・節約しているのに思うようにお金が貯まらない。

・効率よくお金を増やす方法を知りたい。

・老後の資金作りについて真剣に考えたい。

みなさんは、このようなお金の悩みはありませんか。

この悩みを解決する方法を紹介します。

その答えは、ずばり「正しい方法で投資をすること」です。

資産運用には様々な手法やサービスがありますが、本記事では「積立投資」について、投資をはじめる際のポイントから商品選びまで網羅的にまとめました。

投資初心者の方やこれから投資をはじめる方に最適な内容にしていますので、是非、資産運用の一つとして参考にして頂ければと思います。

積立投資は毎月一定額の「投資信託」を購入しながら積み立てしていく地味な手法ですが、投資家のリスクや手間を極力下げながら資産形成できるため、投資初心者の方にとっては取り組みやすいのが特徴です。

誰でも簡単にお金を増やせる資産運用方法を徹底解説

【目次】

1.日本の投資環境について

2.投資をはじめる際の大切な5つのポイント

3.積立投資のメリットとデメリット

4.具体的な商品選びのポイントとおすすめ商品

5.積立投資のはじめ方(証券口座開設の流れ)

6.まとめ

7.私の運用実績について

1.日本の投資環境について

みなさんは「投資」という言葉を聞いてどの様なことを想像しますか。

大きな資金が必要、知識が無いと無理、失敗したら怖い、ネガティブなことを想像していませんか。

私たち日本人は、欧米人に比べて資産運用への意識が低く、個人金融資産の過半が現預金として眠っている状態と言われています。

現在の超低金利時代において、銀行へ預金しているだけではほとんど資産を増やすことは不可能でしょう。むしろインフレが進む時代においては、現預金のみで資産を保有していると資産価値は目減りしていくことになってしまうのです。

これは物価が上昇する一方で、金利がほとんど上がらないケースが十分に考えられる時代になっているからです。

しかし みなさん、ここ数年で日本の投資環境は劇的に改善し、誰でも簡単に手軽に投資をすることが出来るようになりました。

この背景には、個人金融資産において「貯蓄から投資」への流れを加速させたい政府・金融庁が投信購入に対する税制優遇を推し進めたことにあります。

個人投資家にとってはとてもよい環境が整ってきているのです。

こうした環境をうまく活用して将来の資産形成に役立てていくことが大切です。

2.投資をはじめる際の大切な5つのポイント

これから資産運用を始める方に、投資をはじめる際の大切なポイントを解説します。

2-1.投資は生活の余裕資金からはじめる

2-2.事前に投資の勉強をし過ぎない

2-3.積立投資では複利運用を心掛ける

2-4.インデックス投資で非課税制度をうまく活用する

2-5.証券口座はネット証券で開設する

それでは順に解説します。

2-1.投資は生活の余裕資金からはじめる

今回解説する積立投資は「金融商品」を扱うため、大なり小なりリクスが生じます。

よって、すぐに必要となるお金は預貯金などの安全資産として保有しておき、当面使う予定のない余裕資金を投資に回すことがポイントです。

現在は少額(1,000円以下)から投資ができる商品も多数ありますし、無理をして私生活に影響が出ては元も子もないですよね。

資産運用を始める前に、一度、家計の収支状況を把握してみることをおすすめします。

2-2.事前に投資の勉強をし過ぎない

投資を始める際に、投資関連の書籍を読み込んだり、インターネットで検索したり、事前調査に膨大な時間とお金を費やす方が多いですが、これはあまりおすすめしません。

基本的な知識を得るためであれば良いと思いますが、情報を集め過ぎると何をすればよいのか、どうしたらよいのか分からなくなり、投資自体をやめてしまうこともあるからです。

新しいことを始める時は不安になると思いますが、何事も経験に優るものはありません。

習うより慣れろの精神を持って、実際の投資を肌で感じる事が大切だと思います。

2-3.積立投資では複利運用を心掛ける

私が実践している投資スタイルは「積立投資」です。

この積立投資における「複利効果」はとても大切なポイントになります。

この複利効果を活かすためには、ある程度の期間を必要としますが複利の効果は絶大です。

そして「お金が自ら成長する仕組み」を作ることが出来れば、将来的にゆとりある生活を送ることも夢ではなくなります。

2-4.インデックス投資で非課税制度をうまく活用する

投資信託の運用手法は大きく「アクティブファンド」と「インデックスファンド」の2種類に分けられますが、本記事では低コストで運用ができるインデックスファンドを推奨しています。

アクティブファンドとは、運用会社が銘柄の売買を行い、市場の平均値を上回る成果を目指す投資信託です。一方、インデックスファンドとは、市場の平均値と連動した成果を目指す投資信託であり、最大のメリットは、保有期間中のコストの安さになります。

インデックスファンドは、銘柄選定に伴う調査費用が事実上かからず、機械的に運用できるため、投資家が運用会社に支払う「信託報酬」を安く抑えることができるのです。

また、インデックス投資では、非課税制度をうまく活用することも重要です。

非課税制度には、①iDeco(個人型確定拠出年金)、②NISA(少額投資非課税制度)、③つみたてNISAの3種類がありますが、メリットを最大限に引き出すには、それぞれの特徴をきちんと把握して使い分ける必要があります。

iDeco(イデコ)は、毎月掛け金を積み立てていき、60歳以降に年金や一時金として資金を受け取れる私的年金制度で、メリットは掛け金、運用益、受取時に税制上の優遇処置が受けられることです。

NISA(ニーサ)は、少額投資非課税制度と呼ばれているもので、株式や投資信託などで得た値上げり益、配当金、分配金に対する課税を非課税にするというものです。

老後資金を目的に運用をするならiDecoを優先し、限度額を超えたらNISAかつみたてNISAを併用するのがよいでしょう。一方で、60歳より前に資金が必要になる場合は、NISAを優先して利用した方がよいですね。

(NISAとつみたてNISAは積立期間と投資上限額が異なり、どちらか一方しか利用できません)

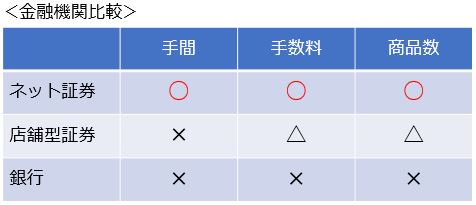

2-5.証券口座はネット証券で開設する

銀行や店舗型証券で口座を開設するのではなく、ネット証券で口座開設するようにしましょう。

ネット証券であれば、自宅で手軽に手続きが出来ますし、何より手数料が安く、取り扱っている商品がとても豊富なのが魅力です。

3.積立投資のメリットとデメリット

積立投資は時間を味方にする運用方法ですが、メリットとデメリットをきちんと把握したうえで、投資に臨みましょう。

<メリット>

・少額から積立することができる。

・短期投資に比べてリスクをコントロールしやすい。

・相場の変動に一喜一憂しないで済むため精神的にもよい。

・長期運用することで複利及びドルコスト平均効果が見込める。

・最初に仕組み(自動積立)を作ってしまえば、ほとんどほったらかしでも問題ない。

<デメリット>

・貯蓄ではなく投資であるため、元本保証がない

・短期間で大きな成果は期待できない

・売却益や分配金に課税がある

4.具体的な商品選びのポイントとおすすめ商品

投資信託の種類は非常に多く、商品選びに迷っている人は多いのではないでしょうか。実際に商品を選ぶ際に気をつけておきたいポイントを解説します。

4-1.販売手数料が無料(ノーロード型)

4-2.信託報酬率が割安(0.5%以下)

4-3.分配金を再投資できるもの(複利運用が目的)

4-4.信託期間(償還日)が無期限

4-5.ファンドの資金流入が続いている

順に解説します。

4-1.販売手数料が無料(ノーロード型)

投資信託の購入時にかかる手数料(申込手数料)は無料の商品を選びましょう。

手数料が発生してしまうと、最初からマイナスの運用からスタートさせることになります。

4-2.信託報酬率が割安(0.5%以下)

これは投資信託を保有している間、継続的に発生する費用になります。

運用にかかる信託報酬は出来るだけ低率な商品を選ぶようにしましょう。

4-3.分配金を再投資できるもの(複利運用が目的)

分配金は、「分配型」と「再投資型」に分けられますが、「再投資型」は運用で得た利益を再投資に回すことで複利効果が得られるため、長期の積立投資には必要不可欠な方法です。

4-4.信託期間(償還日)が無期限

信託期間が決められている商品は避けた方がよいでしょう。

運用期間が決まっている商品は長期投資が出来ないので注意が必要です。

4-5.ファンドの資金流入が続いている

投資信託は資金が流入し続けていることが大切です。

資金流出が続くと本来あるべき値上がりも期待しづらく、運用成績の低迷につながります。市場環境により一時的に資金流出となる場合もありますが、1回/年は確認が必要です。

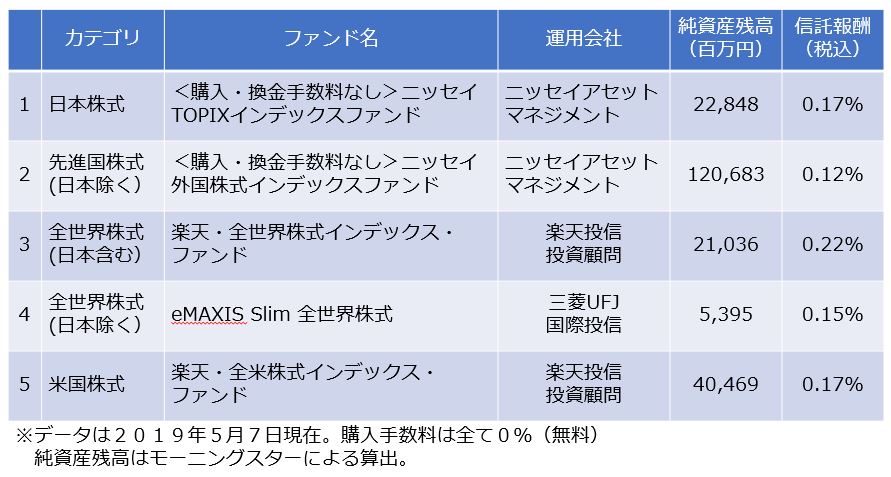

これらの条件を満たしている商品の中で、私がおすすめは以下の5本です。

上記商品の中で、私がメインに運用しているのは「楽天・全米株式インデックス・ファンド」です。

投資関連書籍の多くは、「分散投資が大切」と書かれていますが、私は将来の成長性を考慮すると「米国株式への投資」が一番有効な投資先であると考えています。

5.積立投資のはじめ方(証券口座開設の流れ)

積立投資をはじめる際、証券口座の開設が必要になりますが、とりあえず、自分がいつも利用している金融機関の窓口に行って相談することはおすすめしません。

それは、その金融機関が取り扱っているおすすめの商品を紹介されることが多いからです。

おすすめ商品とは、つまり金融機関にとって「売りたい商品」=「手数料、信託報酬が高い商品」ということなのです。

ネット証券も色々ありますが、取り扱い商品が豊富で新商品も遅滞なく導入する金融機関として、「SBI証券」、「楽天証券」の2社がおすすめです。このどちらかを選択すれば間違いないでしょう。

それでは、口座開設の流れについて解説します。

5-1.SBI証券の口座開設の流れ

手順1:口座開設の申込み

・トップページにある「今すぐ口座開設」より申し込みを行います。

・本人確認書類の提出方法を選択する。

→本人確認書類をすぐに用意できる方は、WEBアップロードが早くておすすめです。

・名前や住所等の基本情報を入力する。

→ここで入力した住所やメールアドレスに郵便やメールが届くので、必要な情報を正しく入力してください。

・口座の種類やサービスの利用有無を選択します。

→確定申告の手続きを省きたい方は「特定口座(源泉徴収あり)」がおすすめです。

・NISA(ニーサ)口座を開設するか否かを選択します。

→NISA口座の開設を希望する場合は、「つみたてNISA」もしくは「NISA」を申し込みましょう。本記事では「つみたてNISA」を推奨しています。

※NISAは1人1口座に限られる為、既に他社で開設している場合は手続きできません。

・住信SBIネット銀行口座を開設する。

→SBI証券のハイブリット預金等、便利なサービスが多数あるので、SBI証券をメインで利用する方は住信SBIネット銀行口座とセットで開設しておくのがよいですね。

手順2:お客様情報の登録

・申し込み完了画面に表示された「ユーザネーム」と「ログインパスワード」を使って、SBI証券のトップページ画面にある「お客様サイトへログイン」から実際にログインしましょう。

・ログイン後、初期設定の案内画面が表示されたら、勤務先や出金先の金融機関等を登録して下さい。

手順3:必要書類の受け取り

・証券会社から「口座開設手続き完了のご案内」が本人限定受取郵便で郵送されます。

・送付書類は「口座番号」、「ログインパスワード」、「取引パスワード」の情報と本人確認書類を書面で提出される方のみに「本人確認書類届出書」が同封されます。

手順4:書類の返送

・手順1で本人確認書類の提出方法で「書面」を選択している方のみの手続きになります。

・WEBアップロード、Eメールを選択された方は不要です。

手順5:手続き完了

・証券口座への入金と取引が可能となりますので、実際に取引を開始しましょう。

5-2.楽天証券の口座開設の流れ

手順1:口座開設の申込み

・トップページにある「今すぐ口座開設」より申し込みを行います。

・「お客様情報の入力」の画面で名前、住所等の情報を正しく入力してください。

・納税方法の選択で、確定申告の手続きを省きたい方は「特定口座(源泉徴収あり)」がおすすめです。

・NISA(ニーサ)口座を開設するか否かを選択します。

→NISA口座の開設を希望する場合は、「つみたてNISA」もしくは「NISA」を申し込みましょう。本記事では「つみたてNISA」を推奨しています。

※NISAは1人1口座に限られる為、既に他社で開設している場合は手続きできません。

・楽天銀行口座を開設する。

→楽天証券と連動させるマネーブリッジ等、便利なサービスが多数あるので、楽天証券をメインで利用する方は楽天銀行口座とセットで開設しておくのがよいですね。

・重要書類への同意画面に進んだら「規定等PDFを確認する」をクリックして開きます。内容を確認後、規定に同意するにチェックを入れて次に進みます。

・本人確認書類をアップロードします。

→PCまたはスマホが選択できますので、どちらかを選んで進んでください。これで申し込み完了です。

手順2:必要書類の受け取り

・証券会社から「ログイン情報のお知らせ」が本人限定受取郵便で郵送されます。

・送付書類は「口座番号」、「ログインパスワード」、「ログインID」が記載されていますので、案内に従って初期設定を行ってください。(ここでマイナンバーの登録が必要になります)

手順3:手続き完了

・証券口座への入金と取引が可能となりますので、実際に取引を開始しましょう。

6.まとめ

これまで解説した内容をまとめます。

1.長期の積立投資は「簡単に」「相場の変動に一喜一憂することなく」「ほとんどほったらかし」で資産運用することができる手法です。

2.積立投資をはじめる際の大切な5つのポイントを確認しましょう。

・投資は生活の余裕資金からはじめる

・事前に投資の勉強をし過ぎない

・積立投資では複利運用を心掛ける

・インデックスファンド投資で非課税制度をうまく活用する

・証券口座はネット証券で開設する

3.積立投資のメリットとデメリットをしっかりと把握したうえで、投資に臨みましょう。

4.積立投資に適した商品を選ぶ際に気をつけておきたいポイントを確認しましょう。

・販売手数料が無料(ノーロード型)

・信託報酬が割安(0.5%以下)

・分配金を再投資できるもの(複利運用が目的)

・信託期間(償還日)が無期限

・ファンドの資金流入が続いている

5.証券口座の開設はネット証券を選びましょう。

資産形成は早めにスタートさせるに越したことはありません。

なぜなら、早いうちからはじめる程、時間を味方につける事ができ、負担も減らせることが出来るからです。

長期の積立投資を通じて、みなさんがお金の悩みや不安から解放され、自身が思い描く理想の人生を実現できることを、私は心から願っています。

7.私の運用実績について

私の運用実績を公開します。

この情報は定期的に更新していきますので、みなさんの投資の参考にして下さい。

私の目標「毎月3万円を積立して20年間で1,500万円以上にする」を達成すべく、つみたてNISAを運用中です。

毎月3万円(年間36万円)を20年間積立した場合、元本は720万円となりますが、月次複利運用、平均利回り6.7%で運用できたと仮定すると、約1,500万円になります。

また、つみたてNISAの限度額(年間40万円)をフル活用すれば、平均利回り5.8%で達成可能です。

なんとなく、現実味を帯びてきませんか。

-

-

NISAの運用実績【2019年4月】

2018年1月からつみたてNISAが始まり、1年4ヶ月が経過しました。 つみたてNISAの運用期間は20年間なので、まだ始まったばかりですが、現時点の損益状況について公開します。 NIS ...